目次

はじめに:なぜドル覇権と距離を置くのか

南米、東南アジア、アフリカなどを含むグローバル・サウス。そして、ブラジル、ロシア、インド、中国、南アフリカを中核とするBRICS(以下まとめて「グローバル・サウス」と呼ぶ)。

*要するに、西側諸国以外のすべてといってよい。

これらの国々は、なぜドル覇権から距離を取り、独自の立場で存在感を高めようとしているのか。

それが今回のテーマである。

債務危機の構造

実際のところ、答えは非常に単純である。彼らは、アメリカに、そして、ドル覇権を擁護する西側諸国に、食い物にされ、成長を阻まれたと感じているのだ。

ラテンアメリカを筆頭に、アジア(タイ、インドネシア、韓国など)、ロシアはいずれも1980−90年代に債務危機を経験し、その後数年から十数年にわたって経済的苦境に陥った。

「危機」の構造は概ね共通している。

①発展途上の彼らは、成長率低下と「増えすぎたおかね」を持て余し金融に活路を見出した先進国に目を付けられ、民間資本から気まぐれに大量の資金を貸し付けられた後、気まぐれな「高金利」や気まぐれな資金の引き上げに遭い、債務危機に陥った。

②危機に陥った彼らに手を差し伸べるフリをして近づいたIMF(国際通貨基金)は、彼らの真の経済成長よりも、西側諸国の貸し手の利益と投資市場としての保全を重視し、デフォルト(債務不履行)を防ぐための大規模融資を行った上で、融資条件として構造調整プログラムを義務付けた。

- 緊縮政策(財政支出(国民・国内事業者向け補助金など)の削減と金融引締め(通貨供給量減)による収支の改善)

- 貿易の自由化

- 金融・資本の自由化

- 公的部門の民営化

- 規制緩和

③「ワシントン・コンセンサス」と呼ばれるこの政策パッケージは、それを受け入れたほぼ全ての国で、社会・経済の混乱に拍車をかけ、外国資本への依存度を高めた。

*その他、2000年代に通貨・金融危機を経験したアルゼンチン、トルコ、ラトビア、ウクライナといった国々もIMFの不適切な勧告によって苦難に陥り、世界銀行の支援を受けた多くの国々も、「ワシントン・コンセンサス」型の構造改革を実行するよう「助言」された結果、同様の問題を経験しているという。

驚くべきことだと思うが、上記の国々が安定的な成長軌道に乗ったのは、IMFと手を切り、当時の経験を反面教師とした独自の経済政策が取れるようになってからのことなのである。

◉先進国からの気まぐれな融資とIMFの構造改革プログラムは、社会・経済を混乱させ、安定的な成長を阻んだ

IMF(国際通貨基金)の真実

(1)IMFの仕事

「えっ、でもIMFってちゃんとした国際機関でしょ?」と思った方のために、この機関の成り立ちを説明しよう。

IMF(International Monetary Fund 国際通貨基金)は、1944年のブレトン・ウッズ会議で締結された協定に基づいて作られた国際機関である。

あまり(一般には)知られていないことだと思うが、実は、協定そのものは、ドルを基軸通貨とする「一極」体制ではなく、すべての通貨を平等に扱う多角的な通貨システムを想定していたという(山本栄治『国際通貨システム』82-86頁)。IMFはそのシステムの下で、固定相場の安定維持および通貨政策に関する標準的なルールの設定を促すための機構として設置された。

しかし、現実は協定のシナリオから大きく外れた。そのため、IMFは当初から限定的な機能しか持ち得なかったが、(1971-73を経て) 固定相場制が放棄されたことで、IMFはいよいよやることがなくなった。

そんなIMFに新たな活躍の機会を提供したのが、1970年代末から相次いだ債務危機である。このとき、IMFは、危機に陥った新興国・途上国に融資を行った。加えて、融資条件(コンディショナリティ)として「ワシントン・コンセンサス」型の構造調整プログラムを実施させ、以後、この一連の仕事が、IMFの主要な役割となった。

*現在のIMFの概要は財務省の説明が分かりやすい。

直裁にいえば、IMFは、融資を与える債権者としての地位を利用して、新興国・途上国の経済を、先進国(とくに米英)の「金融に特化した新自由主義経済」と親和性が高いシステムに作り変えることを、主な仕事とするようになったのである。

*「金融に特化した新自由主義」と親和性が高いということは、有り体にいえば、「草刈場として利用しやすい」という意味だ。

ただし、これは私の考えだが、この一連の推移(①協定に反するドル一極体制の成立、②アメリカの都合による固定相場制の放棄、③新自由主義推進機関としてのIMF)は、決して、偶然の結果ではないと思われる。

IMFの設立の根拠であるブレトン・ウッズ協定は、WW2後の通貨システムに関するアメリカとイギリス(イギリス案はケインズが作った)の激しいバトルの末に成立したものである。当時の力関係を反映し、協定はアメリカ案をより多く取り入れたものとなったが、アメリカ案そのものではなかった。この段階では、アメリカも、一定の妥協を示していたのである。

しかし、すでに述べたように、ブレトン・ウッズ協定の想定した通貨システムは実現せず、現実は「ドル一極体制」に落ち着いた。

たぶん、アメリカは、もともと、意に沿わない協定に従うつもりなどなかったのではないかと思う。アメリカは、協定の成立には協力したが、その実現には力を入れなかった。そうして、望み通りの通貨システムを手に入れ、IMFを自らの手足として、各国経済をアメリカの利益に合致するように作り変えていったのだ。

(2)IMFの意思決定

なぜ、アメリカに、IMFを手足として利用するなどということができたのか。秘密はIMFの意思決定システムの中に隠されている。

IMFは「自由・無差別・多角主義」に基づく国際機関ということになっており、意思決定は加盟国の合議と投票による。

通常の議決は過半数、重要事項は事項によって70%ないし85%の超多数決である。

しかし、IMFの投票権は、一国一票ではない。出資金の分担額(出資割当額:クオータ)が多いほど多く割り当てられるのだ。

割当額の1位は一貫してアメリカで、概ね17%前後。ほかに15%以上のシェアを持つ国はないので、85%事項に関してはアメリカ1国だけが事実上の拒否権を持つ格好である。

現在(2018年改定後)は2位は日本で約4.6%。旧G5諸国の合計が37.9%なので、G5が揃えばもちろん、アメリカ+3カ国で70%事項は問題なくクリアできる。

通常の過半数の議決についても、西側諸国だけで優に50%を確保しているので、非西側諸国のすべてが結束しても、西側諸国の一致した意向に反する議決を行うことはできない。

そして、この割当額の変更は85%の超多数決事項なのである。

IMFの意思決定システムは、公平中立な国際組織のシステムとしては異常である。しかし「公平中立ではない」と考えれば納得できる。

IMFは、もともと、アメリカの意向に沿って行動する「国際機関」として設計されている。IMFによる支援が、支援対象国よりも、アメリカ(と西側諸国)の利益を主に考慮しているように見えるのは、単純にその結果なのである。

◉IMFは西側諸国とくにアメリカの意向に基づいて動く「国際機関」として設計されている

「危機」の具体例

(1)ラテンアメリカの場合

具体例の代表的なものをいくつか見ていこう。

債務危機をいち早く経験したのはラテンアメリカだ。合衆国の「裏庭」として、早くから資本流入と金融・資本自由化が進んでいたからである。

〈前提としての金融・資本自由化〉

WW2の後、アメリカはラテンアメリカ諸国の共産主義化を恐れて、親米右派政権(しばしば軍事政権)を支援した。

*チリのピノチェト政権のようにCIAがクーデターを支援したケースもある。

アメリカが「親共産主義」とみなす政権が一般に、農業の振興や輸入代替工業の発展を重視し、輸入に依存しない経済の下での国民生活の向上を目指したのに対し、アメリカが支援した親米右派政権は、アメリカの意向に沿って、外国資本に依存した輸出志向の工業化を目指した。

*有り体にいうと、外資の下で安い賃金で国民を働かせて外国に売れる製品を作り、儲けたドルでアメリカ製品を買う(余剰農産物と軍需品)という仕組み。

*そしてアメリカはどこの国に援助(通常は融資)をするときにも、アメリカ製品の購入と資本自由化(海外資本の受け入れ)を条件として課した。

アメリカの支援を受けたラテンアメリカ諸国では、1970年代までに、貿易自由化に加え、金融・資本自由化が実現していたのである。

〈スタグフレーション・マネーの流入〉

変動相場制に移行し、基軸通貨国アメリカからますます大量のドルが供給された1970年代、「低成長+おかねの増えすぎ」によるスタグフレーションに苦しんでいた先進国は、増えすぎたおかねの使い道を探した。

金融に活路を見出した彼らが、有望な投資先として目をつけたのが(当時の)発展途上国だ。

スタグフレーションのために先進資本主義国の生産資本の蓄積が停滞した結果として、74-84年累計で1793億ドルにおよぶ「過剰貨幣資本」が国際金融市場に間歇的に放出されて「過剰貸付資本」が形成され、この「スタグフレーション・マネー」が「オイル・マネー」とともに発展途上国累積債務の実体を形成した

森田桐郎「ラテン・アメリカにおける「開発」と債務」石見徹・伊藤元重編『国際資本移動と累積債務』(東京大学出版会、1990年)203頁

1970年代後半、余剰ドルを手にした先進国に押し付けられる形で借入を増やしたラテンアメリカの国々を待ち受けていたのは、1980年代のアメリカのドル高・高金利政策である。借入はドル建であるから、金利も返済額も大幅に上がる。これに、世界的な不況による輸出収入の減少、石油価格の上昇が重なって、彼らは続々と債務返済不能に陥っていったのである。

〈IMF融資と融資条件〉

債務危機に陥ったラテンアメリカに、IMFは大規模な融資を提供した。融資条件としての「ワシントン・コンセンサス」はこの時期に確立されたものだというが、ラテンアメリカの場合、2-5はすでに実現していたので、もっぱら1の緊縮政策が厳しく求められることになった。

過剰貸付を受け、外部的な要因によってその支払いが困難になり、経済的に苦境に陥った国に必要なものは何か、考えてみてほしい。まずは、債務の減免か(最低でも)猶予、そして、経済を元の軌道に戻すための財政支出こそが、必要なものではないだろうか。

IMFはラテンアメリカに多額のドルを貸し付けたが、債務には一切手を付けず、コストカットによる収支の改善だけを義務付けた。これでは、融資の目的が、もっぱら債権者の利益の確保(貸付により利子の支払いを可能にし、国家財政の破綻による貸し倒れを防ぐ)にあったと言われても仕方がないだろう。

1980年代のラテンアメリカは、IMFの「救済」によってデフォルト(債務不履行)こそ免れたものの、その経済は改善せず、借金返済(利子の支払)のために新たな借金を強いられる「債務のわな」(debt trap)状態に陥った。

結果、ラテンアメリカは、この「失われた10年」ののち、再び「危機」を迎えることになる(メキシコ通貨危機、アルゼンチン通貨危機、ブラジル通貨危機等)。

*後者の「危機」はアジア通貨危機と同じ構造なので、説明は事項に譲ろう。

(2)アジアの場合

先進国が「目を付けた」投資先には、もちろん、アジアの国々(タイ、インドネシア、韓国など)が含まれていた。

〈投資マネーの流入・タイの金融危機〉

アメリカやIMF(ほぼ同義だ)の影響で1990年代に資本自由化を推進したこれらの国々は、特に91年の日本におけるバブル崩壊以後、日本を含む先進国から多額の民間資本が流入した。

*日本に投資先がなくなったから。なお、資本とは「おかね」という意味です。

20世紀後半の投資マネーは短期に確実な利益を出すことを求めている。彼らは気まぐれにやってきて、「危うい」と見るや、さっさと消えていくのだ。

*19世紀との大きな違いである。ポンド覇権時代の対外投資は公共事業等に対する長期投資が中心だった(日本もイギリスの資金で鉄道を建設したりした)。

1997年、タイの経済指標の悪化(経常収支赤字など)を嫌った投機筋がバーツ(タイの通貨)を売り、バーツの価値が大幅に下落(2-3ヶ月で半分)。タイの銀行・企業の財務状況は悪化し、タイは金融危機と不況に陥った。

〈資金引上げによる危機の伝播〉

タイの金融危機は、インドネシア、マレーシア、韓国といった比較的良好な経済状況を保っていた国にも波及した。「アジアは危ない」と見た投資家が、資金を引き上げたからだ。

こうして、投機筋の売りによるタイの通貨下落が引き金となって、「アジア通貨危機」と呼ばれる経済危機に発展したのである。

〈IMF融資と構造改革〉

IMFはマレーシアを除く3カ国に融資を行い、融資条件として、「ワシントン・コンセンサス」的構造調整プログラムを実施した。

ここでも、とくに、経済運営が順調だったインドネシア、韓国の2国について、どんな対策が必要だったかを考えてみよう。

彼らの「危機」は、短期資本の引き上げによる資金繰りの悪化がもたらしたものだった。したがって、短期的には、資金不足を補うための融資に加え、一時的に悪化した経済状況を乗り切るための財政支出と金融緩和が必要であり、かつ、それで十分だったと思われる。そして、長期的には、むしろ、外部の資金に過度に依存しない経済システムの構築が必要だったはずだ。

ところが、IMFは、緊縮政策(財政支出の削減・金融引締め)に加え、金融機関の整理統合、国営企業の民営化、財閥解体、金融・資本規制の撤廃、労働市場の自由化といった広範な構造改革の実施を義務付けた。

単なる一時的な資金不足に構造改革で対応したことで、社会は混乱し、景気後退も深刻化したのである。

IMFのしたことは、一時的な資金不足に乗じて、有望な経済圏をドル運用の好適地に作り替えること以外の何物でもなかった。そう言わなければならないと思う。

ところで、タイ、インドネシア、韓国は、いずれも、2008年の金融危機を比較的うまく乗り切った国として知られている。彼らは、金融を緩和し、財政支出を拡大して、危機を乗り超えた。そう、彼らが採用したのは、IMFと正反対の経済政策だったのだ。

IMFを反面教師とした国こそが、金融危機によく耐えた。IMFの経済政策の問題性をこれほどよく示す事例もないだろう。

◾️アジア危機への日本の対応◾️

1980年代に本格化したIMFや世界銀行の新自由主義・市場原理主義的な融資条件(ワシントン・コンセンサス)に対し、日本政府がかなり明確に批判的な立場を取っていたことは特筆しておきたい。

1991年10月のIMF・世銀総会で、当時の三重野日銀総裁は、「真の経済開発のためには,・・民間部門を育成し,起業家精神の醸成や生産性の 改善に努めることが不可欠であります。同時に,政府が市場メカニズムを補完し,市場メカニ ズムが有効に機能するような環境の整備を図ることが重要」と指摘し、アジア諸国はその成功例であると述べていた。

アジア危機が起きた1997年の総会では、日本政府はアジア版IMFとなる「アジア通貨基金(AMF)」の設立を(非公式に)提案し(アメリカと中国の反対で頓挫)、1998年の総会で、宮澤喜一蔵相は、急激な資本引き上げによる外貨不足から生じた危機に対して過度の構造改革を義務付けたIMFのやり方を批判した。

少なくともこの時期まで、日本政府は、新自由主義への警戒感やIMF=アメリカに対して物を言う姿勢を持ち続けていたのだ。

*ここからはあまり根拠のない憶測だが、私の感じでは、日本政府が、これからの日本は、「ドル覇権を支える役人の地位を堅持し、金融で経済を「成長している風」に見せていくしかない」と本当に腹を括ったのは、2008年の金融危機の後、2012年に自民党が政権に復帰したとき(第二次安倍政権)だったのではないかと思う。安倍元首相が何をどのくらい理解していたのかは見当がつかないが、2013年以後10年間日銀総裁を務めた黒田東彦さんは全て承知の上だっただろうと思うし(批判しているわけではない。この時期に一役人として他にできることがあったとも思えないし)、後任で現職の植田和男さんも全て承知の上だと思う(これも批判しているわけではない。むしろ、任期中に大変な危機に見舞われる可能性が高いこの時期に日銀総裁を引き受けるなんて立派な人に違いないと思っている)。

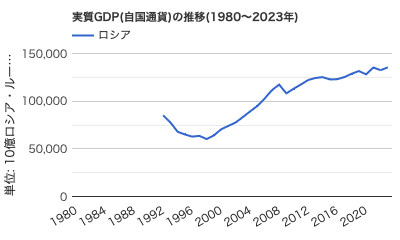

(3)ロシア

ソ連崩壊後のロシアへの「支援」も悪名高い。

エリツィン大統領の下、長年の共産主義を捨て市場経済に移行しようとしていたロシアで、IMFは、短期間で一挙に市場経済化を進める「ショック療法」を強力に推進した。

価格が自由化されるとハイパー・インフレーションが発生し、その抑制のために厳しい緊縮政策が適用された。緊縮により、インフレは収まったが、生産部門は壊滅、国民総生産も半減し、外国資本への依存が進んだ。

*自由化・民営化で、元国有企業の多くが外国資本に不当な安値で買い叩かれている。

一旦は緩和された緊縮政策は、景気後退に歯止めがかかると見えた途端に再開され(1996-97)、金融引締めにより金利が上昇、IMFのプログラムに沿って大量発行した国債を内外の金融機関がこぞって購入した。

こうした一連のIMF療法の結果、この時点で、ロシアは外国資本への依存度が極めて高い経済になっていた。

ちょうどそのとき、アジア危機の余波が訪れた。新興国市場全般を「危険」とみなした投資家は、ロシアからも資本を引き上げ、ロシアの外貨準備は急速に減少した。資本流出は止まらず、ロシアは事実上のデフォルト(債務不履行)に陥った(1998年)。

*ロシア危機では(デフォルトで)アメリカ、イギリス、日本などの投資家が大損した。逃げきれば損はしないが、逃げきれずにデフォルトとなると大損害が発生する。だからIMFは「緊縮」を求めるのだ。

しかし、この危機による外国資本の引き上げとルーブル安(デフォルトと同時に通貨切下げも行った)は、長期的には、ロシア経済にプラスとなった。外国依存が絶たれ、国内の輸入代替生産が増加したからだ。

ロシアは2004年までにIMFへの返済を完了し、経済政策の自由を回復。経済はようやく安定した成長軌道に乗ったのだ。

*エリツィンは1999年末に退任、2000年からプーチン政権になっている。

おわりに:「不正な秩序」再び

本文の中で、IMFの「ワシントン・コンセンサス」的プログラムは、「それを受け入れたほぼ全ての国で、社会・経済の混乱に拍車をかけ」た、と書いた。その実情を、専門家に証言していただこう。

IMFのプログラムでは、必ずといっていいほど財政支出削減を伴う緊縮政策が求められ、そのために公企業の民営化やリストラのみならず、公的支出を大幅に削減される。途上国・新興国に対する・・「構造改革」の規模は、当該国としては非常に大規模で、通常先進国で考えられるような穏和なものではなく、それと比較にならないほど短期間に急激な財政支出削減が求められる。このため、IMFプログラムを実施すれば、しばしば当該国政府の政権は交代する結果となる。2008年秋以降、アイスランド、ハンガリー、ラトビア、ルーマニアなどではいずれも国民の不満が高まり、政権が崩壊ないし交代した。アジア危機時にインドネシアでスハルト政権が崩壊したのもIMFプログラム実施がきっかけであった。

大田英明『IMF(国際通貨基金) 使命と誤算』(中公新書、2009年)ⅲ頁

途上国・新興国は多くの場合、ドル建てで提供された資本の気まぐれな引上げに遭うなどした結果、ドル不足で債務危機に陥る。

ここで、彼らがデフォルト(債務不履行)に陥ったとしよう。国の経済的信用は破綻する。しかし、大きな損失を被るのは彼らではない。資本を投下した先進国の側(機関投資家など)である。

*当該国家にとっては、長い目で見れば、デフォルトで海外資本が引き上げた方が(経済成長にとって)よい場合もある。ロシアがよい例だ。

だからこそ、彼らはデフォルトを許されない。IMFは、融資を提供してデフォルトを回避させ、緊縮政策を強いる。結果、国民の生活は困窮し、決して少なくない頻度で、政権の崩壊・交代にまで至るのだ。

「借りたものは返す。それが常識でしょう、奥さん?」。

そう言って、財産の最後の一片まで奪って去っていく。

あの高利貸しの声が聞こえてくるようではないか。

しかも、現在のアメリカは、工業生産力で世界の頂点に立ち、貿易黒字を誇ったあのアメリカではない。

膨大な経常赤字を出し続け、世界最大の債務国となったにもかかわらず、一切の緊縮策を拒み、他国にありとあらゆる圧力をかけて浪費を続けている、そのアメリカなのだ。

グローバル・サウスの国々が離反を誓うのは、当然ではなかろうか。